Trong thời đại kinh doanh đa kênh, nhiều cá nhân và doanh nghiệp đã chủ động kê khai thuế khi bán hàng trên các sàn thương mại điện tử như Shopee hoặc Lazada. Tuy nhiên, phần lớn vẫn bỏ sót doanh thu từ các kênh như fanpage Facebook, TikTok hoặc giao hàng COD, dẫn đến sai lệch trong nghĩa vụ thuế. Bài viết sau sẽ hướng dẫn chi tiết cách tính thuế TNDN khi bán hàng online qua nhiều nền tảng, giúp bạn hiểu đúng quy định, tính đúng số thuế phải nộp và tránh rủi ro bị truy thu hoặc xử phạt hành chính từ cơ quan thuế.

1. Thuế thu nhập doanh nghiệp là gì?

Điều 3. Thu nhập chịu thuế

1. Thu nhập chịu thuế bao gồm thu nhập từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ và thu nhập khác quy định tại khoản 2 Điều này.

2. Thu nhập khác bao gồm thu nhập từ chuyển nhượng vốn, chuyển nhượng bất động sản; thu nhập từ quyền sở hữu, quyền sử dụng tài sản; thu nhập từ chuyển nhượng, cho thuê, thanh lý tài sản; thu nhập từ lãi tiền gửi, cho vay vốn, bán ngoại tệ; hoàn nhập các khoản dự phòng; thu khoản nợ khó đòi đã xóa nay đòi được; thu khoản nợ phải trả không xác định được chủ; khoản thu nhập từ kinh doanh của những năm trước bị bỏ sót và các khoản thu nhập khác, kể cả thu nhập nhận được từ hoạt động sản xuất, kinh doanh ở ngoài Việt Nam.

Thu nhập từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ: Đây là nguồn thu nhập chính trong quá trình hoạt động của doanh nghiệp, bao gồm tất cả các ngành nghề kinh doanh được cấp phép.

Thu nhập khác, được quy định tại khoản 2 Điều 3, bao gồm:

Chuyển nhượng vốn, chuyển nhượng bất động sản

Quyền sở hữu, quyền sử dụng tài sản, bao gồm cả quyền sở hữu trí tuệ

Chuyển nhượng, cho thuê, thanh lý tài sản, kể cả giấy tờ có giá

Lãi tiền gửi, cho vay vốn, bán ngoại tệ

Hoàn nhập dự phòng, thu hồi nợ khó đòi đã xóa, nợ phải trả không xác định được chủ

Thu nhập bị bỏ sót từ các năm trước

Thu nhập từ hoạt động sản xuất, kinh doanh ở ngoài Việt Nam

Tóm lại, thuế TNDN là nghĩa vụ tài chính doanh nghiệp phải nộp cho Nhà nước dựa trên tổng thu nhập đã trừ chi phí hợp lý, hợp lệ và các khoản được miễn thuế theo quy định. Mục tiêu là điều tiết thu nhập, bảo đảm công bằng và đóng góp vào ngân sách nhà nước.

2. Cách tính thuế thu nhập doanh nghiệp

2.1 Công thức tính thuế

Theo Điều 11 Luật Thuế thu nhập Doanh nghiệp được tính như sau:

Điều 11. Phương pháp tính thuế

1. Số thuế thu nhập doanh nghiệp phải nộp trong kỳ tính thuế được tính bằng thu nhập tính thuế nhân với thuế suất; trường hợp doanh nghiệp đã nộp thuế thu nhập ở ngoài Việt Nam thì được trừ số thuế thu nhập đã nộp nhưng tối đa không quá số thuế thu nhập doanh nghiệp phải nộp theo quy định của Luật này.

2. Phương pháp tính thuế đối với doanh nghiệp quy định tại điểm c và điểm d khoản 2 Điều 2 của Luật này được thực hiện theo quy định của Chính phủ.

Như vậy, số thuế thu nhập doanh nghiệp (TNDN) phải nộp trong kỳ được xác định theo công thức sau:

Thuế TNDN phải nộp = Thu nhập tính thuế × Thuế suất

Trong đó:

2.2 Trường hợp có thu nhập từ nước ngoài

Nếu doanh nghiệp đã nộp thuế thu nhập tại nước ngoài thì:

Số thuế được khấu trừ tại Việt Nam không vượt quá số thuế TNDN tính theo quy định của Luật Việt Nam cho phần thu nhập đó.

Ví dụ: Doanh nghiệp Việt Nam đầu tư tại nước A, đã nộp 10 triệu đồng thuế TNDN tại nước sở tại. Nếu theo cách tính của Việt Nam thì số thuế tương ứng là 8 triệu đồng, doanh nghiệp chỉ được trừ 8 triệu đồng, phần còn lại không được hoàn thuế tại Việt Nam.

2.3 Trường hợp áp dụng phương pháp đặc biệt

Theo khoản 2 Điều 11 Luật Thuế thu nhập doanh nghiệp, có một số trường hợp doanh nghiệp không thể áp dụng cách tính thuế thông thường mà phải tính theo phương pháp đặc biệt. Những trường hợp này chủ yếu áp dụng cho tổ chức, doanh nghiệp nước ngoài không có cơ sở thường trú tại Việt Nam nhưng lại có thu nhập phát sinh tại Việt Nam.

Ví dụ: Một công ty ở nước ngoài bán quyền sử dụng ảnh cho doanh nghiệp Việt, nhưng không cung cấp đầy đủ chứng từ. Cơ quan thuế có thể ấn định rằng toàn bộ 100% số tiền thanh toán là doanh thu chịu thuế và áp mức thuế TNDN 10% để thu ngân sách.

3. Các loại thu nhập được miễn thuế

theo quy định tại Điều 4 Luật Thuế TNDN, có một số khoản thu nhập đặc biệt được miễn thuế nhằm khuyến khích phát triển kinh tế xã hội, thúc đẩy đổi mới sáng tạo và hỗ trợ nhóm yếu thế trong cộng đồng, như sau:

3.1 Thu nhập từ hoạt động nông, lâm, ngư nghiệp và diêm nghiệp tại vùng khó khăn

Doanh nghiệp và hợp tác xã được miễn thuế TNDN khi có thu nhập từ trồng trọt, chăn nuôi, nuôi trồng và chế biến nông sản, thủy sản hoặc sản xuất muối nếu đang hoạt động tại địa bàn có điều kiện kinh tế - xã hội khó khăn hoặc đặc biệt khó khăn. Đây là chính sách nhằm hỗ trợ phát triển nông thôn và giảm bất bình đẳng vùng miền.

3.2 Thu nhập từ hoạt động đánh bắt hải sản

Thu nhập từ hoạt động đánh bắt hải sản, đặc biệt là khai thác xa bờ, được miễn thuế nhằm thúc đẩy ngư nghiệp và góp phần giữ gìn an ninh, chủ quyền biển đảo. Các tổ chức và cá nhân thực hiện hoạt động này không phải nộp thuế TNDN nếu đáp ứng điều kiện theo quy định.

3.3 Thu nhập từ dịch vụ kỹ thuật phục vụ nông nghiệp

Các dịch vụ kỹ thuật trực tiếp hỗ trợ hoạt động sản xuất nông nghiệp như bảo trì máy nông nghiệp, tư vấn kỹ thuật, thú y,… cũng thuộc diện được miễn thuế thu nhập doanh nghiệp nhằm tạo điều kiện thuận lợi cho ngành nông nghiệp phát triển bền vững.

3.4 Thu nhập từ nghiên cứu khoa học, công nghệ mới và sản phẩm thử nghiệm

Doanh nghiệp có thu nhập từ việc thực hiện hợp đồng nghiên cứu khoa học, sản phẩm đang trong thời kỳ sản xuất thử nghiệm hoặc áp dụng công nghệ mới lần đầu tại Việt Nam được miễn thuế TNDN. Đây là một phần của chính sách ưu đãi để thúc đẩy đổi mới sáng tạo và phát triển công nghiệp công nghệ cao.

3.5 Thu nhập từ hoạt động tạo việc làm cho nhóm yếu thế

Doanh nghiệp sử dụng từ 30% lao động trở lên là người khuyết tật, người sau cai nghiện hoặc người nhiễm HIV/AIDS, đồng thời có quy mô tối thiểu từ 20 lao động trở lên, sẽ được miễn thuế TNDN đối với phần thu nhập từ hoạt động sản xuất kinh doanh. Tuy nhiên, quy định này không áp dụng với doanh nghiệp trong lĩnh vực tài chính và bất động sản.

3.6 Thu nhập từ hoạt động dạy nghề cho nhóm đặc biệt

Các cơ sở dạy nghề dành riêng cho người dân tộc thiểu số, trẻ em có hoàn cảnh đặc biệt, người tàn tật và các đối tượng tệ nạn xã hội được miễn thuế TNDN nhằm khuyến khích đầu tư vào giáo dục nghề nghiệp cho cộng đồng yếu thế.

3.7 Thu nhập được chia từ hoạt động góp vốn nội địa

Trường hợp doanh nghiệp nhận phần lợi nhuận được chia từ hoạt động góp vốn, liên doanh hoặc liên kết với doanh nghiệp trong nước, sau khi đối tác đã thực hiện đầy đủ nghĩa vụ thuế TNDN, thì khoản thu nhập này không bị đánh thuế lại, tránh tình trạng đánh thuế trùng.

3.8 Các khoản tài trợ có mục đích xã hội

Doanh nghiệp nhận tài trợ để sử dụng cho các hoạt động giáo dục, y tế, từ thiện, nghiên cứu khoa học, nghệ thuật và hoạt động xã hội khác sẽ không phải nộp thuế TNDN nếu chứng minh được sử dụng đúng mục đích và có hồ sơ chứng từ hợp lệ.

3.9 Các trường hợp miễn thuế đặc thù theo chính sách tài khóa

Một số khoản thu nhập đặc biệt cũng được miễn thuế theo cơ chế chính sách riêng, bao gồm:

Thu nhập từ chuyển nhượng chứng chỉ giảm phát thải (CERs) được cấp chính thức.

Thu nhập từ hoạt động tín dụng đầu tư và tín dụng xuất khẩu của Ngân hàng Phát triển Việt Nam.

Thu nhập từ hoạt động cho vay người nghèo và đối tượng chính sách của Ngân hàng Chính sách xã hội.

Thu nhập của các quỹ tài chính nhà nước hoặc quỹ hoạt động phi lợi nhuận theo quy định.

Thu nhập không chia của cơ sở xã hội hóa trong các lĩnh vực giáo dục, y tế và văn hóa – xã hội.

Phần thu nhập không chia của hợp tác xã được sử dụng để hình thành tài sản chung.

Thu nhập từ chuyển giao công nghệ thuộc lĩnh vực ưu tiên cho tổ chức, cá nhân ở vùng đặc biệt khó khăn.

4. Hướng dẫn quyết toán thuế thu nhập doanh nghiệp

Quyết toán thuế thu nhập doanh nghiệp (TNDN) là bước quan trọng nhằm xác định chính xác số thuế phải nộp vào ngân sách nhà nước sau một kỳ hoạt động sản xuất kinh doanh. Mỗi doanh nghiệp, không phân biệt quy mô, đều có nghĩa vụ lập tờ khai quyết toán thuế hàng năm và gửi tới cơ quan thuế quản lý trực tiếp. Dưới đây là hướng dẫn chi tiết từng bước để thực hiện quyết toán thuế TNDN theo quy định hiện hành.

4.1 Xác định kỳ quyết toán thuế

Kỳ quyết toán thuế thu nhập doanh nghiệp thường được xác định theo năm dương lịch hoặc năm tài chính mà doanh nghiệp đã đăng ký với cơ quan thuế. Kỳ quyết toán có thể là:

Việc xác định đúng kỳ quyết toán là điều kiện tiên quyết để lập hồ sơ khai thuế chính xác.

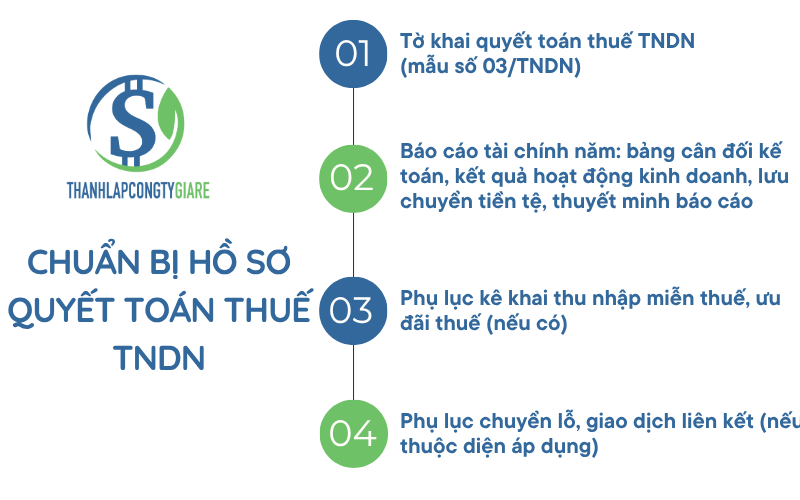

4.2 Chuẩn bị hồ sơ quyết toán thuế TNDN

Chuẩn bị hồ sơ quyết toán thuế TNDN

Theo quy định tại Thông tư 80/2021/TT-BTC, bộ hồ sơ quyết toán thuế TNDN bao gồm:

Tờ khai quyết toán thuế TNDN (mẫu số 03/TNDN)

Báo cáo tài chính năm: bảng cân đối kế toán, kết quả hoạt động kinh doanh, lưu chuyển tiền tệ, thuyết minh báo cáo

Phụ lục kê khai thu nhập miễn thuế, ưu đãi thuế (nếu có)

Phụ lục chuyển lỗ, giao dịch liên kết (nếu thuộc diện áp dụng)

Doanh nghiệp cần lưu ý hạch toán đúng, đủ, hợp lệ các chi phí được trừ theo quy định để tránh bị loại trừ khi cơ quan thuế kiểm tra.

4.3 Hướng dẫn nộp quyết toán thuế TNDN online trên hệ thống eTax

Thực hiện nộp tờ khai quyết toán thuế TNDN online qua hệ thống Thuế điện tử (eTax) theo trình tự sau:

Bước 1: Đăng nhập hệ thống Thuế điện tử

Tại giao diện trang chủ, chọn phân hệ Doanh nghiệp, sau đó đăng nhập bằng:

Mã số thuế của doanh nghiệp

Tên đăng nhập (thường là mã số thuế)

Mật khẩu đăng nhập

Chữ ký số USB Token đã cắm vào máy tính

Bước 2: Chọn loại tờ khai

Tại giao diện chính, chọn menu Khai thuế → Đăng ký tờ khai.

Hệ thống sẽ hiển thị danh sách các mẫu tờ khai có thể sử dụng.

Thực hiện:

Tìm và tích chọn mẫu 03/TNDN – Tờ khai quyết toán thuế thu nhập doanh nghiệp

Chọn kỳ tính thuế phù hợp (ví dụ: năm 2024)

Nhấn Tiếp tục, sau đó chọn Chấp nhận để hoàn tất việc đăng ký mẫu tờ khai

Lưu ý: Nếu đã đăng ký mẫu này từ trước, có thể bỏ qua bước này và chuyển sang bước tiếp theo.

Bước 3: Nộp tờ khai XML đã lập từ phần mềm HTKK

Sau khi hoàn thành đăng ký mẫu tờ khai, quay lại trang chủ eTax, chọn mục Khai thuế → Nộp tờ khai XML

Thực hiện các thao tác:

Lưu ý: Tệp XML cần phải đúng định dạng và cấu trúc quy định, tránh bị lỗi không nhận tờ khai.

Bước 4: Ký điện tử và xác nhận nộp tờ khai

Sau khi tải lên thành công, chọn nút Ký điện tử để xác nhận thông tin tờ khai.

Thực hiện:

Khi hệ thống báo Ký thành công, chọn OK để tiếp tục.

Bước 5: Nộp tờ khai thành công và kiểm tra trạng thái

Sau khi ký điện tử thành công, nhấn Nộp tờ khai để gửi hồ sơ đến cơ quan thuế.

Hệ thống sẽ hiển thị:

Để tra cứu lại, vào mục Tra cứu → Tờ khai đã nộp → tìm theo kỳ tính thuế và mã tờ khai (03/TNDN)

Tờ khai sẽ được lưu trong hệ thống và là căn cứ pháp lý cho việc xác nhận hoàn thành nghĩa vụ thuế.

Một số lưu ý quan trọng khi nộp quyết toán thuế online

Đảm bảo chữ ký số còn hiệu lực và được cài đặt đúng driver trên máy tính.

Tờ khai phải được lập và kết xuất từ phần mềm HTKK chính thức của Tổng cục Thuế.

Kiểm tra kỹ nội dung tờ khai, số liệu báo cáo tài chính, và phụ lục kèm theo trước khi nộp.

Sau khi nộp, doanh nghiệp nên tải và lưu lại thông báo nộp thành công để phục vụ kiểm tra, đối chiếu sau này.

4.4 Thời hạn nộp quyết toán thuế TNDN

Theo quy định, thời hạn nộp hồ sơ quyết toán thuế thu nhập doanh nghiệp là chậm nhất vào ngày thứ 90 kể từ ngày kết thúc năm tài chính.

Ví dụ: Doanh nghiệp áp dụng năm tài chính theo năm dương lịch, thời hạn nộp quyết toán thuế năm 2024 sẽ là trước ngày 31/3/2025.

Trường hợp doanh nghiệp giải thể, chấm dứt hoạt động thì thời hạn nộp quyết toán là 45 ngày kể từ ngày có quyết định chấm dứt.

4.5 Lưu ý quan trọng khi quyết toán thuế

Đảm bảo chứng từ kế toán, hóa đơn, hợp đồng đầy đủ, hợp lệ để được tính là chi phí được trừ.

Kiểm tra kỹ các khoản thu nhập miễn thuế, ưu đãi thuế, và thực hiện kê khai đúng mẫu phụ lục.

Nếu có giao dịch liên kết, cần lập hồ sơ xác định giá giao dịch liên kết theo quy định tại Nghị định 132/2020/NĐ-CP.

Doanh nghiệp nên lưu trữ hồ sơ quyết toán tối thiểu 10 năm để phục vụ thanh tra, kiểm tra thuế.

5. Các loại thuế kinh doanh online là gì?

Lưu ý: Nếu kinh doanh dưới danh nghĩa doanh nghiệp thì cần đóng thêm thuế thu nhập doanh nghiệp (TNDN) và áp dụng phương pháp tính thuế khác.

6. Cách tính thuế TNDN khi bán hàng online nhiều kênh

6.1 Tổng hợp doanh thu toàn bộ kênh bán hàng

Tất cả khoản thu từ các nền tảng đều là căn cứ để tính thuế:

Doanh thu từ Shopee, Lazada thường đã được kê khai tự động thông qua hệ thống sàn hoặc đơn vị kế toán.

Doanh thu từ fanpage Facebook, livestream hoặc website thường phát sinh qua chuyển khoản cá nhân, COD và dễ bị bỏ sót nếu không có phần mềm quản lý.

Doanh thu từ COD tuy không phát sinh trên hệ thống điện tử nhưng có thể bị truy xuất thông qua đối soát với đơn vị vận chuyển hoặc sao kê ngân hàng.

Doanh nghiệp bắt buộc tự hợp nhất tất cả các nguồn thu này trong hồ sơ quyết toán thuế TNDN cuối năm.

6.2 Tính lợi nhuận chịu thuế

Lợi nhuận tính thuế được xác định theo công thức:

Lợi nhuận chịu thuế = Tổng doanh thu – Tổng chi phí được trừ

Các khoản chi phí được trừ bao gồm: chi phí mua hàng, quảng cáo (Facebook, Google), vận chuyển, lương, phần mềm bán hàng… nhưng phải có hóa đơn hợp pháp và phục vụ trực tiếp cho hoạt động kinh doanh.

Nếu doanh thu được cộng dồn từ nhiều kênh mà chi phí không được hạch toán tương ứng, doanh nghiệp sẽ bị tăng mức lợi nhuận chịu thuế, dẫn đến số thuế phải nộp cao hơn thực tế hoạt động.

6.3 Tính số thuế phải nộp

Sau khi xác định được lợi nhuận, số thuế TNDN được tính theo công thức:

Thuế TNDN = Lợi nhuận × 20%

Ví dụ minh họa:

Doanh thu từ Shopee (đã kê khai): 120 triệu

Doanh thu từ fanpage Facebook (chưa kê khai): 80 triệu

Doanh thu từ COD (chưa kê khai): 40 triệu

Tổng chi phí được trừ: 100 triệu

Lợi nhuận chịu thuế = (120 + 80 + 40) – 100 = 140 triệu

Thuế TNDN phải nộp = 140 × 20% = 28 triệu đồng

Nếu doanh nghiệp chỉ kê khai 120 triệu từ Shopee, phần còn lại bị bỏ sót (80 + 40 triệu) sẽ được cơ quan thuế rà soát lại thông qua dữ liệu từ ngân hàng, đơn vị giao hàng hoặc đối chiếu dòng tiền. Trường hợp phát hiện, doanh nghiệp sẽ bị truy thu thuế, cộng thêm phạt vi phạm hành chính và tiền chậm nộp.

6.4 Rủi ro khi không hợp nhất doanh thu đa kênh

Rủi ro khi không hợp nhất doanh thu đa kênh

Doanh thu từ các kênh không kê khai có thể bị phát hiện dễ dàng qua dữ liệu thanh toán và đối tác vận chuyển

Các hình thức thanh toán như ví điện tử, chuyển khoản cá nhân, COD đều được cơ quan thuế thu thập thông tin khi cần thiết

Việc khai thiếu doanh thu có thể bị coi là trốn thuế, mức phạt từ 1 đến 3 lần số thuế bị truy thu

7. Mức phạt chậm nộp thuế TNDN

Theo Điều 13 và Điều 59 của

Luật Quản lý thuế số 38/2019/QH14, người nộp thuế không thực hiện đúng nghĩa vụ nộp thuế theo thời hạn quy định sẽ bị xử lý theo hai hình thức:

Phạt vi phạm hành chính: Áp dụng trong trường hợp người nộp thuế nộp chậm hồ sơ khai thuế hoặc vi phạm quy định về khai thuế

Phạt tiền chậm nộp thuế: Áp dụng đối với số tiền thuế chậm nộp, được tính theo lãi suất % trên số ngày chậm

7.1 Mức phạt vi phạm hành chính do nộp hồ sơ khai thuế chậm

| STT | Hành vi vi phạm | Thời gian nộp chậm | Mức phạt tiền (VNĐ) | Ghi chú / Biện pháp khắc phục |

| 1 | Nộp chậm hồ sơ khai thuế (có tình tiết giảm nhẹ) | 01 – 05 ngày | Cảnh cáo | Chỉ áp dụng nếu có tình tiết giảm nhẹ |

| 2 | Nộp chậm hồ sơ khai thuế (không có tình tiết giảm nhẹ) | 01 – 30 ngày | 2.000.000 – 5.000.000 | Nếu không có phát sinh thuế thì không bị phạt theo khoản 5 |

| 3 | Nộp chậm hồ sơ khai thuế | 31 – 60 ngày | 5.000.000 – 8.000.000 | - |

| 4 | Nộp chậm hồ sơ khai thuế | 61 – 90 ngày | 8.000.000 – 15.000.000 | Điểm a, khoản 4 |

| 5 | Nộp chậm hồ sơ khai thuế từ 91 ngày trở lên nhưng không phát sinh số thuế phải nộp | Trên 91 ngày | 8.000.000 – 15.000.000 | Điểm b, khoản 4 |

| 6 | Không nộp hồ sơ khai thuế nhưng không phát sinh số thuế phải nộp | Không xác định cụ thể | 8.000.000 – 15.000.000 | Điểm c, khoản 4 |

| 7 | Không nộp phụ lục giao dịch liên kết kèm theo quyết toán TNDN | Theo kỳ quyết toán | 8.000.000 – 15.000.000 | Điểm d, khoản 4 |

| 8 | Nộp chậm hồ sơ khai thuế trên 90 ngày và có phát sinh thuế | Trên 90 ngày | 15.000.000 – 25.000.000 | Nếu đã nộp đủ thuế và phạt chậm nộp trước thời điểm kiểm tra/biên bản |

| - | Trường hợp số tiền phạt lớn hơn số thuế phát sinh | - | Phạt tối đa bằng số thuế phát sinh (không thấp hơn mức trung bình khung phạt khoản 4) | Giới hạn mức phạt hợp lý |

Quy định về xử phạt hành vi vi phạm về thời hạn nộp hồ sơ khai thuế

Lưu ý: Trường hợp nộp chậm nhưng không phát sinh thuế thì mức phạt sẽ nhẹ hơn, tuy nhiên vẫn cần thực hiện đầy đủ nghĩa vụ khai báo đúng hạn để tránh bị ghi nhận vi phạm.

7.2 Mức phạt tiền chậm nộp thuế

Điều 59. Xử lý đối với việc chậm nộp tiền thuế

2. Mức tính tiền chậm nộp và thời gian tính tiền chậm nộp được quy định như sau:

a) Mức tính tiền chậm nộp bằng 0,03%/ngày tính trên số tiền thuế chậm nộp;

b) Thời gian tính tiền chậm nộp được tính liên tục kể từ ngày tiếp theo ngày phát sinh tiền chậm nộp quy định tại khoản 1 Điều này đến ngày liền kề trước ngày số tiền nợ thuế, tiền thu hồi hoàn thuế, tiền thuế tăng thêm, tiền thuế ấn định, tiền thuế chậm chuyển đã nộp vào ngân sách nhà nước.

Người nộp thuế chậm nộp tiền thuế sẽ bị tính lãi phạt theo ngày, bắt đầu từ ngày tiếp theo của thời hạn nộp thuế cho đến ngày thực tế nộp đủ số tiền thuế.

Công thức tính phạt chậm nộp thuế:

Tiền phạt = Số tiền thuế chậm nộp × Số ngày chậm nộp × 0,03%

Mức lãi suất cố định hiện hành: 0,03%/ngày

Không có mức phạt tối đa, nghĩa là thời gian càng dài thì số tiền phạt càng cao.

Ví dụ: Một doanh nghiệp nợ thuế thu nhập doanh nghiệp quý IV năm 2024 là 20.000.000 đồng và nộp trễ 60 ngày.

Tiền phạt = 20.000.000 × 60 × 0,03% = 360.000 đồng

Tổng số tiền doanh nghiệp phải nộp: 20.360.000 đồng

Kết luận

Việc tính thuế TNDN khi bán hàng online không chỉ đơn thuần là cộng doanh thu từ một kênh mà phải hợp nhất toàn bộ các nguồn thu từ sàn thương mại điện tử, fanpage, website và hình thức COD. Doanh nghiệp cần đảm bảo ghi nhận đầy đủ doanh thu, hạch toán chính xác chi phí và kê khai đúng hạn theo quy định. Thực hiện đúng nghĩa vụ thuế ngay từ đầu không chỉ giúp tránh rủi ro pháp lý mà còn góp phần xây dựng uy tín, tạo nền tảng tài chính minh bạch và bền vững cho quá trình phát triển lâu dài của doanh nghiệp trong môi trường kinh doanh số.