Nộp thuế TNCN là nghĩa vụ bắt buộc đối với cá nhân có thu nhập tại Việt Nam, bao gồm cả YouTuber, streamer và người làm nội dung số. Theo quy định tại Luật Thuế thu nhập cá nhân và Thông tư 40/2021/TT-BTC, thu nhập từ YouTube nếu đạt từ 100 triệu đồng/năm trở lên sẽ thuộc diện chịu thuế. Việc hiểu đúng và thực hiện đầy đủ quy trình kê khai, nộp thuế TNCN không chỉ giúp tránh các rủi ro pháp lý mà còn nâng cao uy tín cá nhân trong hoạt động kinh doanh nội dung trực tuyến.

1. Thuế TNCN là gì?

Thuế thu nhập cá nhân (TNCN) là loại thuế trực thu đánh vào thu nhập của cá nhân cư trú và không cư trú có phát sinh thu nhập tại Việt Nam. Theo Điều 2 Luật Thuế TNCN số 04/2007/QH12, cá nhân có thu nhập từ kinh doanh, bao gồm cả hoạt động kinh doanh trên nền tảng số như YouTube, thuộc diện chịu thuế.

2. Đối tượng tra cứu thuế TNCN

Điều 2. Đối tượng nộp thuế

1. Đối tượng nộp thuế thu nhập cá nhân là cá nhân cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật này phát sinh trong và ngoài lãnh thổ Việt Nam và cá nhân không cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật này phát sinh trong lãnh thổ Việt Nam.

2. Cá nhân cư trú là người đáp ứng một trong các điều kiện sau đây:

a) Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam;

b) Có nơi ở thường xuyên tại Việt Nam, bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê có thời hạn.

2.1 Cá nhân cư trú

2.2 Cá nhân không cư trú

2.3 YouTuber thuộc đối tượng nào?

Hầu hết YouTuber Việt Nam thuộc nhóm cá nhân cư trú và phải nộp thuế cho toàn bộ thu nhập trong và ngoài nước.

3. Lợi ích của việc tra cứu thuế TNCN

3.1 Đảm bảo tuân thủ pháp luật thuế

Giúp cá nhân và doanh nghiệp tuân thủ đúng quy định pháp luật, tránh vi phạm nghĩa vụ thuế.

Tăng mức độ minh bạch trong hoạt động tài chính cá nhân và tổ chức.

Góp phần xây dựng uy tín với cơ quan thuế, tạo thuận lợi trong các giao dịch hành chính khác như vay vốn, hoàn thuế.

3.2 Quản lý tài chính cá nhân và doanh nghiệp hiệu quả

Hỗ trợ lập kế hoạch tài chính hợp lý, dự báo chính xác số thuế phải nộp.

Kiểm tra số tiền đã nộp – tránh tình trạng nộp thiếu hoặc thừa.

Đối với doanh nghiệp, giúp kiểm soát nghĩa vụ thuế TNCN cho người lao động, tránh sai sót khi quyết toán thuế cuối năm.

3.3 Tránh rủi ro pháp lý và chi phí phát sinh

Chậm nộp hồ sơ thuế: phạt từ 400.000 – 800.000 VNĐ.

Không kê khai thu nhập: phạt 20% số thuế phải nộp.

Kê khai sai: bị phạt 10% – 30% phần thuế thiếu.

Tra cứu thường xuyên giúp phát hiện kịp thời các sai sót và điều chỉnh trước khi bị kiểm tra.

Ví dụ: Một YouTuber có thu nhập 300 triệu VNĐ/năm nhưng không kê khai:

Thuế TNCN phải nộp: 45 triệu VNĐ

Phạt không kê khai: 9 triệu VNĐ (20%)

Chậm nộp: 200.000 VNĐ/tháng x 6 tháng = 1,2 triệu VNĐ

Tổng chi phí hơn 60 triệu VNĐ chỉ vì thiếu sót trong tra cứu và kê khai.

4. Cách tra cứu thuế thu nhập cá nhân

Cách 1: Tra cứu trên Trang thông tin điện tử của Tổng cục Thuế

Bước 1: Đăng nhập qua Cổng TTĐT của Tổng cục Thuế

Chọn tab Cá nhân → chọn Đăng nhập.

Người nộp thuế (NNT) có thể đăng nhập bằng:

Nếu chưa có tài khoản, NNT có thể đăng ký nhanh bằng mã số thuế và số căn cước công dân.

Bước 2: Tra cứu nghĩa vụ thuế

Chọn mục Tra cứu rồi chọn Tra cứu nghĩa vụ thuế

Tại giao diện chính, chọn Tra cứu → Tra cứu nghĩa vụ thuế.

Hệ thống sẽ hiển thị thông tin theo 2 mục:

Mục I: Các khoản phải nộp, đã nộp, còn phải nộp, nộp thừa, được miễn giảm, xóa nợ, hoàn thuế...

Mục II: Các khoản thuế còn lại được ghi nhận trong hệ thống quản lý thuế.

→ Tại đây, NNT có thể kiểm tra số thuế phải nộp, đã nộp, hoặc được hoàn, theo từng kỳ tính thuế cụ thể.

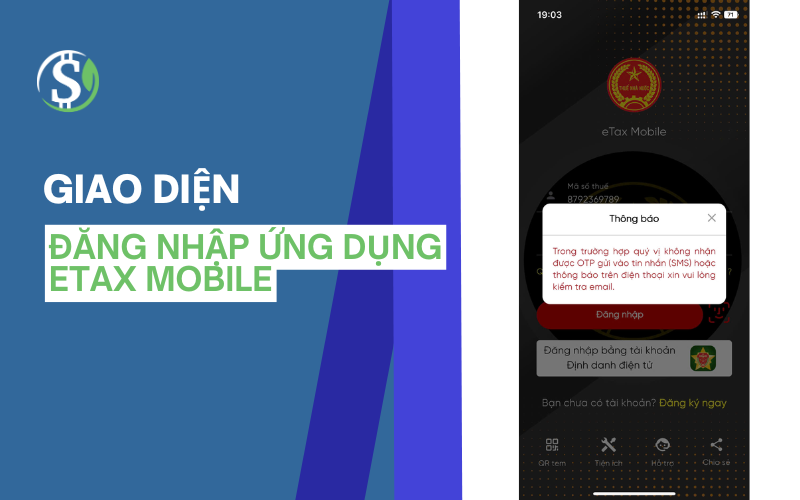

Cách 2: Tra cứu trên ứng dụng eTax Mobile

Bước 1: Đăng nhập ứng dụng eTax Mobile

Mở ứng dụng eTax Mobile trên điện thoại (Android/iOS).

Đăng nhập bằng tài khoản đã đăng ký với cơ quan thuế.

Nếu chưa có tài khoản, thực hiện đăng ký bằng mã số thuế và CCCD.

Bước 2: Thực hiện tra cứu nghĩa vụ thuế

Cách 3: Tra cứu trực tiếp

Cách 4: Tra cứu qua điện thoại

5. YouTuber tự do có cần kê khai và nộp thuế TNCN không?

5.1 Nhận tiền trực tiếp từ youtube (Google Adsense)

Theo Điều 2 Thông tư 40/2021/TT-BTC, thu nhập từ việc đăng video trên YouTube và nhận tiền trực tiếp từ Google được xác định là thu nhập từ hoạt động kinh doanh. Do đó, YouTuber tự do phải trực tiếp kê khai và nộp thuế, cụ thể:

Nếu thu nhập dưới 100 triệu đồng/năm: Được miễn cả thuế giá trị gia tăng (GTGT) và thuế thu nhập cá nhân (TNCN), nhưng nên đăng ký mã số thuế cá nhân để chứng minh ngưỡng miễn thuế.

Nếu thu nhập từ 100 triệu đồng/năm trở lên: Phải kê khai và nộp thuế theo tỷ lệ:

5.2 Nhận tiền thông qua công ty đối tác của youtube tại việt nam

Nếu bạn không nhận trực tiếp từ Google mà thông qua công ty đối tác tại Việt Nam, nghĩa vụ thuế sẽ thay đổi tùy vào loại hợp đồng bạn ký:

Hợp đồng hợp tác kinh doanh: Công ty đối tác có trách nhiệm kê khai và nộp thay thuế GTGT và TNCN cho bạn trên phần doanh thu được chia.

Hợp đồng lao động (lương, công): Công ty sẽ khấu trừ, kê khai và nộp thuế TNCN theo biểu thuế lũy tiến từng phần, sau đó bạn phải tự quyết toán thuế cuối năm theo quy định tại Luật Quản lý thuế 2019.

6. Hậu quả khi không kê khai thuế

6.1 Tiền phạt do chậm nộp thuế thu nhập cá nhân

Điều 59. Xử lý đối với việc chậm nộp tiền thuế

2. Mức tính tiền chậm nộp và thời gian tính tiền chậm nộp được quy định như sau:

a) Mức tính tiền chậm nộp bằng 0,03%/ngày tính trên số tiền thuế chậm nộp;

Ví dụ: Chậm nộp 10.000.000 đồng trong 30 ngày

Mức phạt sẽ là 10.000.000 × 0,03% × 30 = 90.000 đồng

6.2 Mức phạt khi nộp hồ sơ khai thuế TNCN trễ hạn

Theo Điều 13 Nghị định 125/2020/NĐ-CP, quy định:

6.2.1 Bảng mức phạt khi nộp hồ sơ khai thuế TNCN trễ hạn

| Thời gian nộp trễ | Mức phạt (VNĐ) | Ghi chú chi tiết |

| 01–05 ngày | Cảnh cáo (nếu có tình tiết giảm nhẹ) | Phạt nhẹ nhất, thường áp dụng khi lần đầu vi phạm và có lý do hợp lý |

| 01–30 ngày | 2.000.000 – 5.000.000 | Trường hợp phổ biến, cần nộp đủ hồ sơ và thuế nếu có phát sinh |

| 31–60 ngày | 5.000.000 – 8.000.000 | Mức phạt trung bình, cần bổ sung hồ sơ đầy đủ kèm tiền phạt |

| 61–90 ngày | 8.000.000 – 15.000.000 | Dù không phát sinh thuế cũng bị xử phạt nếu chậm quá 60 ngày |

| Trên 90 ngày (không phát sinh thuế) | 8.000.000 – 15.000.000 | Không nộp hồ sơ hoặc nộp quá 90 ngày nhưng không có số thuế phát sinh |

| Trên 90 ngày (có phát sinh thuế) | 15.000.000 – 25.000.000 | Đã nộp đủ tiền thuế nhưng nộp hồ sơ quá hạn – vẫn bị phạt theo khung cao nhất |

Mức phạt khi nộp hồ sơ khai thuế TNCN trễ hạn

6.2.2 Biện pháp khắc phục hậu quả

| Hành vi vi phạm | Biện pháp xử lý bắt buộc |

| Chậm nộp tiền thuế do nộp hồ sơ trễ | Nộp đủ tiền thuế chậm nộp (theo lãi suất 0,03%/ngày) |

| Không nộp hoặc thiếu hồ sơ khai thuế, phụ lục liên quan | Bắt buộc bổ sung đầy đủ hồ sơ, tờ khai, các phụ lục theo yêu cầu của cơ quan thuế |

Biện pháp khắc phục hậu quả - khi nào phải đóng thuế thu nhập cá nhân

Lưu ý:

Mức phạt đối với cá nhân không vượt quá 100 triệu đồng/lần vi phạm.

Mức phạt với hộ kinh doanh cá thể được áp dụng như cá nhân.

Có thể giảm 10% mức phạt nếu có tình tiết giảm nhẹ hoặc tăng 10% nếu có tình tiết tăng nặng (không vượt quá mức tối đa).

7. Những lưu ý quan trọng cho youtube

7.1 Lưu giữ chứng từ

Chứng từ thu nhập

Email thông báo từ YouTube

Báo cáo AdSense hàng tháng

Hợp đồng sponsorship

Hóa đơn từ các brand partnership

Chứng từ chi phí

Hóa đơn mua thiết bị

Hóa đơn thuê địa điểm quay

Vé máy bay, khách sạn (khi quay clip du lịch)

Hóa đơn ăn uống (khi review ẩm thực)

7.2 Quản lý thu nhập

Tách biệt tài khoản

Tài khoản cá nhân cho sinh hoạt

Tài khoản riêng cho hoạt động YouTube

Sử dụng phần mềm kế toán nếu cần thiết

Dự phòng thuế

Để dành 20-30% thu nhập để nộp thuế

Không chi tiêu hết thu nhập từ YouTube

Lập quỹ dự phòng cho những tháng thu nhập thấp

7.3 Tư vấn chuyên nghiệp

Khi nào cần thuê chuyên gia?

Thu nhập trên 50 triệu VNĐ/tháng

Có nhiều nguồn thu nhập khác nhau

Muốn tối ưu hóa thuế hợp pháp

Không có thời gian tự kê khai

Chi phí dịch vụ

Kê khai thuế: 2-5 triệu VNĐ/năm

Tư vấn thuế: 500.000 - 2 triệu VNĐ/lần

Dịch vụ kế toán trọn gói: 3-10 triệu VNĐ/năm

7.4 Xu hướng thay đổi trong tương lai

Chính phủ Việt Nam đang tăng cường quản lý thuế đối với các hoạt động kinh tế số, bao gồm:

Yêu cầu các nền tảng công nghệ báo cáo thu nhập của người dùng

Tăng cường kiểm tra, thanh tra thuế đối với YouTuber

Đơn giản hóa thủ tục kê khai thuế online

8. Lời khuyên cho Youtube

Để tránh rủi ro pháp lý và bảo vệ uy tín cá nhân, các YouTuber – đặc biệt là người có thu nhập cao từ quảng cáo, livestream hoặc hợp đồng đối tác – nên lưu ý những lời khuyên sau:

8.1 Chủ động kê khai và nộp thuế đúng hạn

Đừng chờ đến khi bị cơ quan thuế kiểm tra hoặc yêu cầu truy thu mới xử lý. Việc kê khai sớm, minh bạch không chỉ tránh phạt mà còn giúp xây dựng hình ảnh người làm nội dung chuyên nghiệp.

8.2 Cập nhật thường xuyên quy định pháp luật

Chính sách thuế đối với cá nhân kinh doanh online, YouTuber hay streamer thường xuyên thay đổi. Bạn nên theo dõi các văn bản pháp lý mới hoặc nhờ đơn vị tư vấn thuế hỗ trợ khi cần.

8.3 Kết nối cộng đồng youtuber tại việt nam

Tham gia các diễn đàn, hội nhóm YouTuber uy tín là cách hiệu quả để cập nhật kinh nghiệm xử lý thuế, chia sẻ quy trình làm việc với Google, đối tác hoặc kiểm toán viên.

8.4 Xem việc nộp thuế là một phần đầu tư dài hạn

Việc nộp thuế đầy đủ và đúng hạn là cơ sở để bạn:

Đăng ký hộ kinh doanh hoặc doanh nghiệp cá nhân

Mở tài khoản ngân hàng chính danh, thuận lợi khi phát triển thương hiệu

Hợp tác dễ dàng hơn với các nhãn hàng, agency lớn có yêu cầu minh bạch pháp lý

Kết luận

Thực hiện đúng nghĩa vụ nộp thuế TNCN là bước quan trọng để mỗi YouTuber và người sáng tạo nội dung số phát triển sự nghiệp bền vững. Ngoài việc tuân thủ pháp luật, việc kê khai và nộp thuế đúng hạn còn giúp cá nhân dễ dàng hợp tác với các thương hiệu lớn, xây dựng hình ảnh minh bạch và chuyên nghiệp. Trong bối cảnh cơ quan thuế ngày càng siết chặt quản lý thu nhập từ nền tảng số, việc chủ động kê khai và dự phòng thuế chính là chiến lược thông minh cho tương lai tài chính ổn định. Hãy liên hệ Thành lập công ty giá rẻ ngay để được tư vấn miễn phí nhé.