Giới thiệu

Việc xuất hóa đơn VAT cho cá nhân là yêu cầu bắt buộc theo quy định mới nhất tại Nghị định 123/2020/NĐ-CP và Nghị định 70/2025/NĐ-CP, áp dụng cho mọi giao dịch bán hàng hóa, cung cấp dịch vụ, kể cả với khách hàng không yêu cầu hóa đơn. Hóa đơn không chỉ là chứng từ pháp lý xác nhận giao dịch mà còn giúp doanh nghiệp hạch toán thuế chính xác, minh bạch. Bài viết sau sẽ hướng dẫn chi tiết khi nào cần xuất, cách lập, lưu ý và những quy định quan trọng doanh nghiệp cần nắm rõ khi làm việc với khách hàng cá nhân.

1. Xuất hóa đơn VAT cho cá nhân là gì?

Xuất hóa đơn VAT cho cá nhân là việc doanh nghiệp, tổ chức kinh doanh hàng hóa, dịch vụ lập và giao hóa đơn giá trị gia tăng (VAT) cho người mua là cá nhân không kinh doanh hoặc khách hàng lẻ. Hóa đơn này là chứng từ hợp pháp xác nhận giao dịch mua bán, cung cấp dịch vụ giữa doanh nghiệp và cá nhân, đồng thời là căn cứ kê khai, hạch toán thuế của doanh nghiệp.

2. Khi nào doanh nghiệp phải xuất hóa đơn VAT cho cá nhân?

Điều 4. Nguyên tắc lập, quản lý, sử dụng hóa đơn, chứng từ

1. Khi bán hàng hóa, cung cấp dịch vụ, người bán phải lập hóa đơn để giao cho người mua (bao gồm cả các trường hợp hàng hoá, dịch vụ dùng để khuyến mại, quảng cáo, hàng mẫu; hàng hoá, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động và tiêu dùng nội bộ (trừ hàng hoá luân chuyển nội bộ để tiếp tục quá trình sản xuất); xuất hàng hoá dưới các hình thức cho vay, cho mượn hoặc hoàn trả hàng hoá) và phải ghi đầy đủ nội dung theo quy định tại Điều 10 Nghị định này, trường hợp sử dụng hóa đơn điện tử thì phải theo định dạng chuẩn dữ liệu của cơ quan thuế theo quy định tại Điều 12 Nghị định này.

2.1. Bắt buộc lập hóa đơn cho mọi giao dịch hàng hóa, dịch vụ

Người bán phải lập hóa đơn và giao cho người mua đối với tất cả các trường hợp bán hàng hóa, cung cấp dịch vụ – bao gồm cả khách hàng là cá nhân, không phân biệt giá trị giao dịch hay yêu cầu lấy hóa đơn.

Các tình huống bao gồm:

Bán hàng hóa, cung cấp dịch vụ thông thường;

Hàng hóa, dịch vụ dùng để khuyến mại, quảng cáo, làm hàng mẫu;

Hàng hóa, dịch vụ dùng để biếu, tặng, trao đổi, trả thay lương cho người lao động;

Xuất tiêu dùng nội bộ (trừ hàng luân chuyển nội bộ để tiếp tục sản xuất);

Cho vay, cho mượn hoặc hoàn trả hàng hóa.

2.2. Áp dụng với cả các giao dịch cá nhân không yêu cầu hóa đơn

Từ ngày 01/6/2025, theo quy định tại Nghị định 70/2025/NĐ-CP, doanh nghiệp vẫn phải xuất hóa đơn cho cá nhân ngay cả khi khách hàng không yêu cầu, nhằm phục vụ mục tiêu quản lý thuế và khuyến khích người tiêu dùng lấy hóa đơn.

2.3. Giao dịch có liên quan đến thuế thu nhập cá nhân, phí, lệ phí

Khi doanh nghiệp khấu trừ thuế TNCN hoặc thu các khoản thuế, phí, lệ phí từ cá nhân, bắt buộc phải lập chứng từ khấu trừ thuế hoặc biên lai thu theo đúng định dạng chuẩn của cơ quan thuế (Điều 4.2, Nghị định 123/2020/NĐ-CP, sửa đổi tại Nghị định 70/2025/NĐ-CP).

2.4. Trường hợp sử dụng hóa đơn điện tử do bên thứ ba lập (ủy nhiệm)

Doanh nghiệp có thể ủy nhiệm cho đơn vị thứ ba lập hóa đơn điện tử thay mặt mình, nhưng vẫn phải bảo đảm:

2.5. Các chương trình khuyến khích người tiêu dùng lấy hóa đơn

Cơ quan thuế và Bộ Tài chính sẽ tổ chức các chương trình như: “hóa đơn may mắn”, “dự thưởng hóa đơn”, “khách hàng thường xuyên”… để thúc đẩy cá nhân yêu cầu xuất hóa đơn khi mua hàng, dịch vụ. Doanh nghiệp cần tuân thủ và tham gia hỗ trợ việc triển khai chính sách này.

Lưu ý: Từ 01/6/2025, trong một số trường hợp đặc thù như bán hàng tại siêu thị, trung tâm thương mại, bán xăng dầu cho cá nhân không kinh doanh, hóa đơn điện tử không nhất thiết phải ghi đầy đủ thông tin người mua (tên, địa chỉ, mã số thuế).

3. Cá nhân có cần mã số thuế để được xuất hóa đơn không?

Theo quy định tại khoản 5 Điều 10 Nghị định 123/2020/NĐ-CP, được sửa đổi bởi Nghị định 70/2025/NĐ-CP, cá nhân không bắt buộc phải có mã số thuế để được doanh nghiệp lập và xuất hóa đơn VAT.

Cụ thể:

Trường hợp cá nhân có mã số thuế: Doanh nghiệp cần ghi đầy đủ thông tin họ tên, địa chỉ và mã số thuế của người mua trên hóa đơn. Thông tin này phải trùng khớp với giấy tờ đăng ký mã số thuế hoặc giấy tờ định danh hợp lệ.

Trường hợp cá nhân không có mã số thuế:

Trên hóa đơn không cần ghi mã số thuế của người mua.

Nếu là giao dịch với người tiêu dùng cá nhân thông thường, doanh nghiệp vẫn được phép để trống mục tên, địa chỉ người mua trong một số trường hợp đặc thù theo khoản 14 Điều 10 Nghị định 123 (như bán lẻ tại siêu thị, cửa hàng tiện lợi, thương mại điện tử quy mô nhỏ…).

Điều 10. Nội dung của hóa đơn

14. Một số trường hợp hóa đơn điện tử không nhất thiết có đầy đủ các nội dung

Đối với hóa đơn điện tử bán xăng dầu cho khách hàng là cá nhân không kinh doanh thì không nhất thiết phải có các chỉ tiêu tên hóa đơn, ký hiệu mẫu số hóa đơn, ký hiệu hóa đơn, số hóa đơn; tên, địa chỉ, mã số thuế của người mua, chữ ký điện tử của người mua; chữ ký số, chữ ký điện tử của người bán, thuế suất thuế giá trị gia tăng.

Hóa đơn điện tử bán xăng dầu cho khách hàng là cá nhân không kinh doanh thì không nhất thiết phải có các chỉ tiêu: tên, địa chỉ, mã số thuế người mua, chữ ký số của người mua.

Khách hàng nước ngoài không có mã số thuế: Trên hóa đơn có thể ghi số hộ chiếu, giấy tờ xuất nhập cảnh hoặc quốc tịch thay cho mã số thuế, đảm bảo vẫn xác định được người mua.

Nội dung mới từ Nghị định 70/2025/NĐ-CP: Bổ sung thêm lựa chọn ghi số định danh cá nhân hoặc mã số đơn vị có quan hệ với ngân sách (nếu có) thay cho mã số thuế, nhằm tạo thuận lợi trong việc lập hóa đơn cho cá nhân không kinh doanh.

4. Cách xuất hóa đơn VAT cho khách hàng cá nhân

Theo quy định tại Điều 10 Nghị định 123/2020/NĐ-CP, sửa đổi bởi Nghị định 70/2025/NĐ-CP và hướng dẫn tại Thông tư 32/2025/TT-BTC, việc lập hóa đơn VAT cho khách hàng cá nhân cần đảm bảo quy trình và nội dung bắt buộc như sau:

4.1. Quy trình xuất hóa đơn VAT cho cá nhân

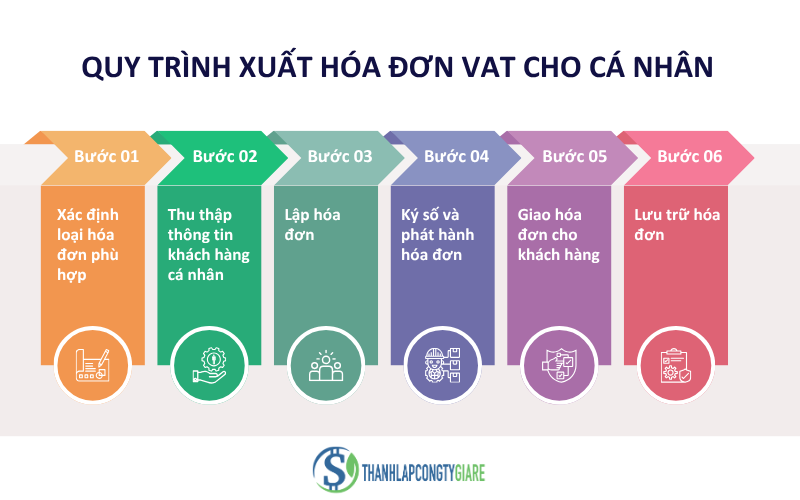

Quy trình xuất hóa đơn VAT cho cá nhân

Bước 1: Xác định loại hóa đơn phù hợp

Doanh nghiệp cần lựa chọn loại hóa đơn đúng theo hình thức kê khai thuế:

Hóa đơn giá trị gia tăng (GTGT): áp dụng cho doanh nghiệp khai thuế theo phương pháp khấu trừ.

Hóa đơn bán hàng: áp dụng cho doanh nghiệp kê khai theo phương pháp trực tiếp, hoặc hộ/cá nhân kinh doanh.

Bước 2: Thu thập thông tin khách hàng cá nhân

Tùy theo nhu cầu của khách hàng và loại hình hóa đơn, doanh nghiệp cần thu thập:

Họ tên đầy đủ;

Địa chỉ liên hệ (nếu có yêu cầu);

Mã số thuế hoặc số định danh cá nhân (nếu được cung cấp);

Số điện thoại/email (dùng để gửi hóa đơn điện tử nếu cần).

Bước 3: Lập hóa đơn

Doanh nghiệp sử dụng phần mềm hóa đơn điện tử hợp lệ để lập hóa đơn theo đúng chuẩn định dạng của cơ quan thuế.

Bước 4: Ký số và phát hành hóa đơn:

Ký số điện tử (nếu là hóa đơn điện tử), kiểm tra lại thông tin.

Bước 5: Giao hóa đơn cho khách hàng:

Gửi bản điện tử qua email, SMS hoặc các phương thức điện tử khác.

Nếu là hóa đơn giấy, giao trực tiếp hoặc gửi qua bưu điện.

Bước 6: Lưu trữ hóa đơn:

Lưu trữ hóa đơn điện tử trên hệ thống phần mềm, hóa đơn giấy theo quy định của luật kế toán

4.2. Nội dung bắt buộc trên hóa đơn VAT

Theo Điều 10 Nghị định 123/2020/NĐ-CP và được sửa đổi, bổ sung tại khoản 7 Điều 1 Nghị định 70/2025/NĐ-CP, một hoá đơn điện tử hợp lệ cần có các nội dung sau:

Tên, địa chỉ, mã số thuế của người bán;

Tên, địa chỉ, mã số thuế của người mua (nếu có);

Tên hàng hóa, dịch vụ;

Đơn vị tính, số lượng, đơn giá, thành tiền chưa có thuế GTGT;

Thuế suất GTGT, tiền thuế GTGT, tổng tiền thanh toán;

Thời điểm lập hóa đơn;

Chữ ký số của người bán (trừ trường hợp sử dụng máy tính tiền);

Mã của cơ quan thuế (đối với hóa đơn có mã);

Ký hiệu mẫu số hóa đơn và ký hiệu hóa đơn (theo hướng dẫn tại Điều 5 Thông tư 32/2025/TT-BTC);

Số hóa đơn theo thứ tự;

Đồng tiền thể hiện (đồng Việt Nam hoặc ngoại tệ theo quy định);

Trường hợp đặc thù có thể có hoặc không có các chỉ tiêu như tên người mua, chữ ký điện tử người bán, hoặc bổ sung các thông tin khác như biển số xe, thông tin cước vận chuyển, hành trình, tên hàng hóa cụ thể...

5. Lưu ý khi xuất hóa đơn cho cá nhân

Việc lập hóa đơn VAT cho cá nhân tưởng đơn giản nhưng lại tiềm ẩn nhiều rủi ro nếu doanh nghiệp không tuân thủ đúng quy định pháp luật. Dưới đây là những lưu ý quan trọng cần đặc biệt chú ý:

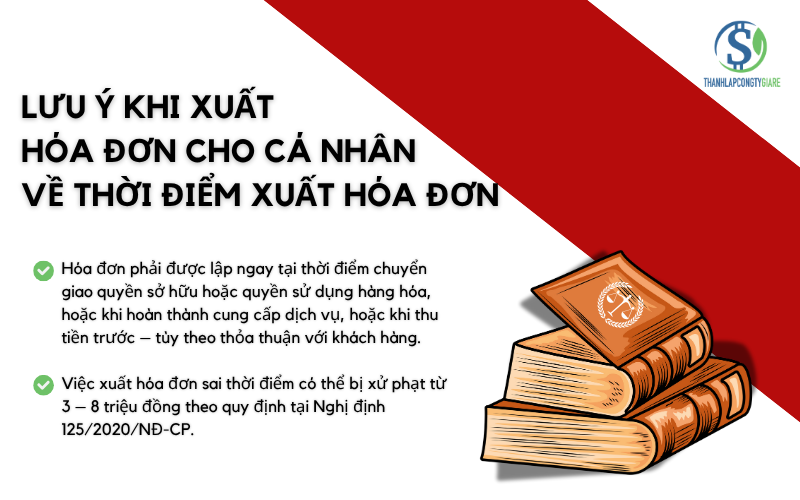

5.1. Về thời điểm xuất hóa đơn

Lưu ý khi xuất hóa đơn cho cá nhân Về thời điểm xuất hóa đơn

Hóa đơn phải được lập ngay tại thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa, hoặc khi hoàn thành cung cấp dịch vụ, hoặc khi thu tiền trước – tùy theo thỏa thuận với khách hàng.

Việc xuất hóa đơn sai thời điểm có thể bị xử phạt từ 3 – 8 triệu đồng theo quy định tại Nghị định 125/2020/NĐ-CP.

5.2. Về thông tin trên hóa đơn

Tất cả thông tin như: họ tên, mã số thuế hoặc số định danh cá nhân, địa chỉ người mua cần phải chính xác và trùng khớp với hồ sơ kế toán, chứng từ liên quan.

Trường hợp khách không cung cấp mã số thuế hoặc số định danh, doanh nghiệp được phép để trống mục này mà không vi phạm.

Một số lĩnh vực đặc thù như siêu thị, xăng dầu, vé điện tử, thẻ trả trước... được phép không ghi đầy đủ thông tin người mua trên hóa đơn, theo khoản 14 Điều 10 Nghị định 123/2020/NĐ-CP.

5.3. Về mức phạt vi phạm

Doanh nghiệp cần lưu ý các khung xử phạt hành vi liên quan đến việc lập hóa đơn cho cá nhân, cụ thể:

Phạt cảnh cáo: Trường hợp lập sai thời điểm nhưng không ảnh hưởng đến nghĩa vụ thuế, có tình tiết giảm nhẹ.

Phạt tiền từ 3 – 5 triệu đồng: Lập hóa đơn sai thời điểm nhưng không gây thiệt hại về thuế.

Phạt tiền từ 10 – 20 triệu đồng: Không lập hóa đơn khi bán hàng hóa, cung cấp dịch vụ.

5.4. Về hóa đơn điện tử và ủy nhiệm lập hóa đơn

Từ 01/6/2025, theo Nghị định 70/2025/NĐ-CP, người bán (bao gồm cả cá nhân, hộ kinh doanh) được phép ủy nhiệm cho bên thứ ba lập hóa đơn điện tử, điển hình như sàn thương mại điện tử.

Tuy nhiên, việc ủy nhiệm phải được thông báo bằng văn bản hợp lệ với cơ quan thuế và thể hiện rõ thông tin trên hóa đơn.

5.5. Về thuế suất và doanh thu chịu thuế

Theo Luật Thuế GTGT 2024 và Nghị định 174/2025/NĐ-CP:

Từ 01/7/2025, thuế suất GTGT giảm từ 10% xuống còn 8% với hầu hết hàng hóa, dịch vụ phổ thông.

Từ 01/01/2026, mức doanh thu không chịu thuế GTGT đối với hộ, cá nhân kinh doanh tăng từ 100 triệu lên 200 triệu đồng/năm.

6. Một số câu hỏi thường gặp

6.1 Cá nhân không lấy hóa đơn có phải xuất không?

Từ 01/6/2025, nếu khách hàng cá nhân không lấy hóa đơn, doanh nghiệp vẫn phải lập hóa đơn điện tử cho toàn bộ doanh thu bán hàng hóa, dịch vụ, kể cả trường hợp khách lẻ không lấy hóa đơn.

6.2 Xuất hóa đơn VAT cho cá nhân để làm gì?

Việc xuất hóa đơn. Đồng thời giúp cá nhân có chứng từ hợp lệ cho các mục đích như kê khai thuế, chứng minh quyền sở hữu tài sản.

6.3 Cá nhân không kinh doanh có cần mã số thuế để lấy hóa đơn không?

Không bắt buộc, doanh nghiệp có thể để trống phần mã số thuế trên hóa đơn nếu cá nhân không cung cấp

6.4 Nội dung bắt buộc giữa hóa đơn điện tử thường và hóa đơn điện tử MTT là gì:

| Tiêu chí | Hóa đơn điện tử thường | Hóa đơn điện tử từ máy tính tiền |

| Tên, địa chỉ, MST người bán | Bắt buộc | Bắt buộc |

| Tên, địa chỉ, MST/SĐT người mua | Bắt buộc nếu có | Theo yêu cầu của người mua |

| Tên hàng hóa, dịch vụ | Bắt buộc | Bắt buộc |

| Đơn vị tính, số lượng, đơn giá | Bắt buộc | Bắt buộc |

| Giá trị chưa thuế, thuế suất, tiền thuế, tổng thanh toán | Bắt buộc | Bắt buộc nếu nộp thuế theo phương pháp khấu trừ |

| Thời điểm lập hóa đơn | Bắt buộc | Bắt buộc |

| Mã cơ quan thuế hoặc mã QR | Có (đối với hóa đơn có mã) | Bắt buộc |

| Chữ ký số của người bán | Bắt buộc | Không bắt buộc |

| Ký hiệu mẫu số và ký hiệu hóa đơn | Bắt buộc (theo Điều 5 Thông tư 32/2025/TT-BTC) | Không yêu cầu |

| Đồng tiền, chữ số | Theo quy định | Theo quy định |

| Đối tượng áp dụng | Mọi loại hình DN | Bán lẻ, dịch vụ trực tiếp |

| Hình thức phát hành | Từ phần mềm | Từ máy tính tiền chuyên dụng |

| Truy xuất dữ liệu | Gửi hoặc tải lên Cổng thuế | QR code, đường dẫn hoặc gửi điện tử |

Kết luận

Việc xuất hóa đơn VAT cho cá nhân là bắt buộc đối với doanh nghiệp khi bán hàng hóa, cung cấp dịch vụ, không phân biệt giá trị giao dịch. Cá nhân không bắt buộc phải có mã số thuế để được xuất hóa đơn. Doanh nghiệp cần thực hiện đúng quy trình, lưu ý các trường hợp đặc biệt theo quy định mới nhất của Nghị định 70/2025/NĐ-CP và Nghị định 123/2020/NĐ-CP để đảm bảo tính hợp lệ và tránh rủi ro pháp lý. Nếu bạn muốn biết thêm thông tin chi tiết hãy liên hệ Thành lập công ty giá rẻ ngay nhé.